Cách Giao Dịch Với Chỉ Báo ATR - Trung Bình Phạm Vi Giá

Chỉ báo ATR - Average True Range là một trong những chỉ báo kỹ thuật phổ biến nhất hiện có. Nó thường được sử dụng để đặt mức dừng lỗ và đo lường sự biến động của giá.

Bài viết này sẽ cung cấp cho bạn một cách tổng thể để hiểu và sử dụng ATR ở cấp độ sâu hơn.

Bạn sẽ biết được:

-

Cách dễ nhất để hiểu ATR về áp lực mua và bán

-

Khoảng thời gian True Range trung bình “tốt nhất” để sử dụng là gì

-

Một khả năng ẩn mà chỉ ATR mới có thể làm được

-

Chiến lược ATR đơn giản được thiết kế để nắm bắt cả điểm đột phá và điểm đảo chiều

Cách dễ dàng để hiểu chỉ báo ATR và cách sử dụng nó

Đây là một định nghĩa nhanh: Phạm vi trung bình thực là một chỉ báo đo lường sự biến động đã được phát triển bởi J. Welles Wilder vào năm 1978.

Bây giờ, tôi có thể đưa ra một số công thức phức tạp về cách tính các giá trị ATR.

Nhưng hãy để tôi chỉ cho bạn cách diễn giải chỉ số này theo cách đơn giản nhất để bạn có thể hiểu được.

Hãy tưởng tượng, bạn là một nhà tổ chức buổi hòa nhạc. Bạn đang cố gắng tìm hiểu xem bạn nên đặt các rào chắn rộng bao nhiêu để kiểm soát đám đông. Vậy bạn thử đo xem không gian đó dài rộng bao nhiêu. Đó là 100 mét x 500 mét:

Khi thời gian trôi qua, bạn và nhóm của bạn đã quan sát thấy rằng toàn bộ không gian không được lấp đầy!

Vì vậy, bạn sẽ làm gì tiếp theo?

Bạn đo chiều dài trung bình của đám đông!

Vâng, có những lúc đám đông mất kiểm soát bên ngoài phạm vi, nhưng như bạn có thể thấy…

Chiều dài trung bình của nó là 40 mét:

Điều này nói lên gì?

Nó cho bạn biết rằng “ATR” của đám đông này là khoảng 40 mét!

Với thông tin này, bạn đã thông báo cho an ninh để đặt rào chắn với khoảng cách 40 mét.

Tuy nhiên, thời gian trôi qua, ngày càng có nhiều đám đông bắt đầu tham dự buổi hòa nhạc và mọi thứ trở nên chật chội.

Vậy bạn làm gì?

Đơn giản chỉ là, bạn cố gắng nhân phép tính mà bạn đã có lúc trước (tức là 40 mét) thành 1,5.

Lần này, bạn đã thông báo cho bảo vệ để mở rộng hàng rào lên 60 mét để có thể chứa nhiều khách hơn!

Bạn thấy đấy, đây gần như là điều tương tự đối với giao dịch!

Như bạn có thể thấy trong ví dụ, chúng tôi đang sử dụng ATR 500 kỳ trên khung thời gian hàng ngày của BABA:

Khoảng thời gian True Range trung bình hiện tại là 5,08. Vì vậy, làm thế nào để bạn sử dụng thông tin này? Bạn thêm nó vào giá hiện tại để xác định “rào cản” của mình.

Bây giờ, bạn có nhớ mình đã làm gì trong ví dụ vừa rồi về cách đối phó với “đám đông” tiềm năng có thể đến không?

Chúng tôi nhân Giá trị phạm vi trung bình thực (là 5,08) với 1,5, điều này mang lại cho chúng tôi phạm vi rộng hơn!

Bây giờ, điều này quan trọng như thế nào đối với giao dịch của bạn?

Nếu bạn muốn tham gia vào một vị thế mua trong giao dịch này ngay bây giờ, bạn sẽ đặt mức dừng lỗ của mình dưới ngưỡng thấp hơn để “điều chỉnh” sự biến động giá trong tương lai:

Vì vậy, bạn có thể thấy Phạm vi trung bình thực có thể mạnh đến mức nào không?

Khá tuyệt vời, phải không?

Bây giờ bạn có thể tự hỏi: “Được rồi, tôi có nên sử dụng ATR 500 kỳ cho giao dịch của mình không?”

Câu trả lời? ATR 500 kỳ mà bạn đã thấy chỉ dựa trên ví dụ mà tôi đã đưa ra trước đó về một buổi hòa nhạc có chiều dài 500 mét.

Tôi chắc rằng bạn có thể đồng ý với tôi rằng điều đầu tiên chúng ta hỏi sau khi tìm hiểu về một chỉ báo là:

“Khoảng thời gian nào là tốt nhất?”

“Tôi nên sử dụng 10 kỳ, 50 kỳ hay 100 kỳ?

Vì vậy, hãy giải quyết vấn đề này trong phần tiếp theo về khoảng thời gian ATR “tốt nhất” là gì.

Khoảng thời gian chỉ báo ATR "tốt nhất" là gì

Đây là điều, nếu ai đó nói với bạn:

“À, hãy sử dụng ATR 20 kỳ vì nó là tốt nhất.”

“Hãy sử dụng ATR 13 kỳ, nó đã giúp tôi kiếm tiền, hãy tin tôi.”

Hãy bịt tai lại và chạy đi.

Tại sao? Bởi vì nó không tính đến cách người đó đang sử dụng ATR vì không có ngữ cảnh!

Và điều cuối cùng bạn muốn là sử dụng những con số đó một cách mù quáng.

Vì vậy, để chúng tôi xác định khoảng thời gian chỉ báo ATR trung bình “tốt nhất”. Bạn phải chọn cách bạn muốn sử dụng công cụ này, chẳng hạn như sử dụng chỉ báo Phạm vi trung bình để thực :

-

Đặt mức dừng lỗ ban đầu của bạn

-

Đặt điểm dừng lỗ của bạn

Hãy để tôi giải thích.

Dừng lỗ ban đầu

Hãy nhớ ví dụ đầu tiên tôi chia sẻ với bạn?

Bởi vì đó chính xác là cách bạn có thể sử dụng ATR để đặt điểm dừng lỗ ban đầu của mình!

Chỉ cần trừ giá trị ATR khỏi giá hiện tại:

Một mẹo bổ sung là cũng xác định một khu vực hỗ trợ và trừ giá trị ATR khỏi mức đó:

Bây giờ, nếu bạn định sử dụng ATR theo cách này

Tôi thực sự khuyên bạn nên sử dụng khoảng thời gian ATR “trung bình” ở đâu đó trong khoảng từ 20 đến 30 khoảng thời gian và nhân nó với 1 đến 2 làm bộ đệm.

Trailing stop loss

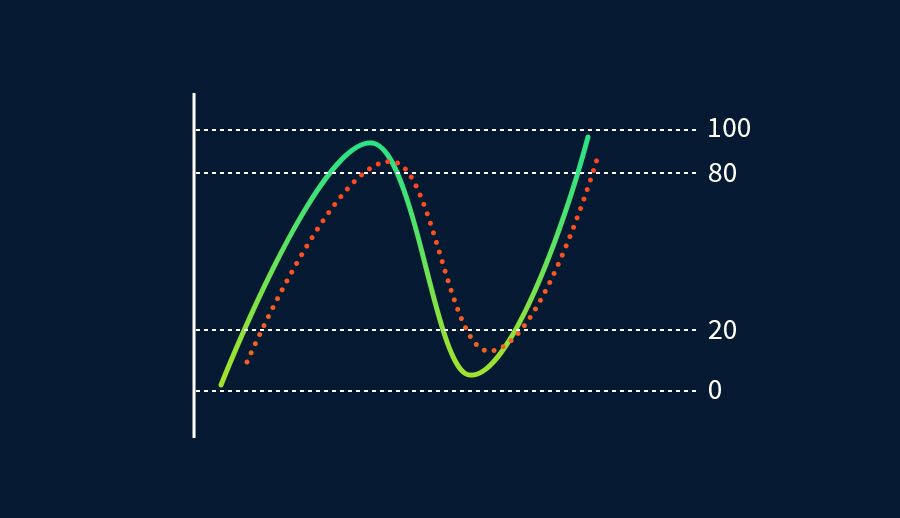

Trong trường hợp bạn chưa biết, có ba loại xu hướng:

-

Xu hướng mạnh mẽ

-

Xu hướng lành mạnh

-

Xu hướng yếu

Các xu hướng mạnh có xu hướng hình parabol khi các đáy cao hơn dốc xuống:

Những loại xu hướng này thường tồn tại trong thời gian ngắn. Nó giống như một vận động viên chạy nước rút 100 mét!

Vì vậy, bạn nên sử dụng chỉ báo ATR nào? Tôi khuyên bạn nên sử dụng khoảng thời gian “ngắn hạn” là 10-20 và nhân giá trị với 1 đến 2 làm bộ đệm.

Nói tóm lại, khoảng thời gian và vùng đệm được đề xuất là để bạn có thể nắm bắt xu hướng ngắn hạn!

Trong biểu đồ này, tôi đang sử dụng Điểm dừng tự động trừ ATR khỏi giá hiện tại. Giờ đây, các xu hướng lành mạnh có xu hướng cân bằng giữa các đợt thoái lui và đột phá, vì vậy các loại xu hướng này thường kéo dài khá lâu.

Một lần nữa, hãy tưởng tượng rằng xu hướng này giống như một vận động viên chạy marathon!

Trong trường hợp này, tôi khuyên bạn nên sử dụng khoảng thời gian “trung hạn” là 20-30 và nhân giá trị với 3-6 làm bộ đệm.

Vâng, tôi biết điểm cắt lỗ có vẻ rộng như thế nào đối với trường hợp này! Nhưng vì chúng ta muốn nắm bắt một xu hướng trung hạn (thỉnh thoảng sẽ xảy ra các đợt hồi giá), nên chúng ta muốn đảm bảo rằng ta nắm bắt được “phần cốt lõi” của động thái này.

Cuối cùng, các xu hướng yếu có xu hướng có nhiều phạm vi hơn, nhưng xu hướng chung vẫn rõ ràng.

Đây là những gì tôi muốn nói:

Vì vậy, bạn nên sử dụng khoảng thời gian chỉ báo ATR nào cho một xu hướng “dài hạn” như vậy?

Một khoảng thời gian 30-40, và tất nhiên, nhân giá trị với 6-8 như một bộ đệm.

Bây giờ bạn có thể tự hỏi: “Tuyệt vời, vậy loại xu hướng tốt nhất để nắm bắt là gì”

Thật không may, không có điều tốt nhất, giống như cách không có khoảng thời gian tốt nhất cho ATR. Vì vậy, bạn sẽ phải lựa chọn và gắn bó với nó một cách nhất quán.

Nhưng mấu chốt ở đây là, việc biết khoảng thời gian chỉ báo ATR để chọn sẽ phụ thuộc vào phong cách giao dịch bạn đã chọn.

Với điều đó đã nói, tôi chắc rằng bạn biết rằng ATR được biết đến để đặt điểm dừng lỗ của bạn.

Nhưng bạn có biết rằng bạn cũng có thể sử dụng chỉ báo này để phát hiện các xu hướng đảo ngược tiềm năng không?

Hãy để tôi hướng dẫn bạn làm thế nào trong phần tiếp theo.

Cách phát hiện đảo chiều xu hướng với chỉ báo ATR

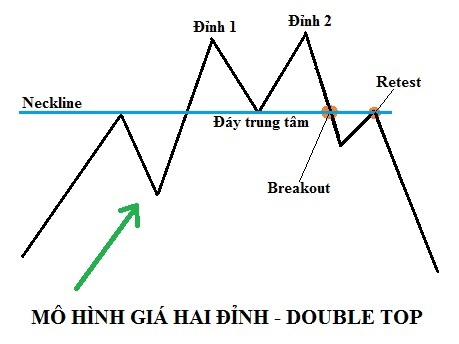

Đầu tiên, tôi muốn đặt cho các bạn một câu hỏi. Một số mẫu biểu đồ phổ biến hiện có là gì?

Chắc chắn, chúng tôi có:

-

Tam giác tăng dần

-

Vai Đầu Vai

-

Đáy đôi

Nhưng mô hình biểu đồ đã tồn tại và hiệu quả kể từ khi thị trường được phát minh là gì? Một loại mẫu biểu đồ là mẹ của tất cả các mẫu biểu đồ? Một loại mẫu biểu đồ dễ hiểu?

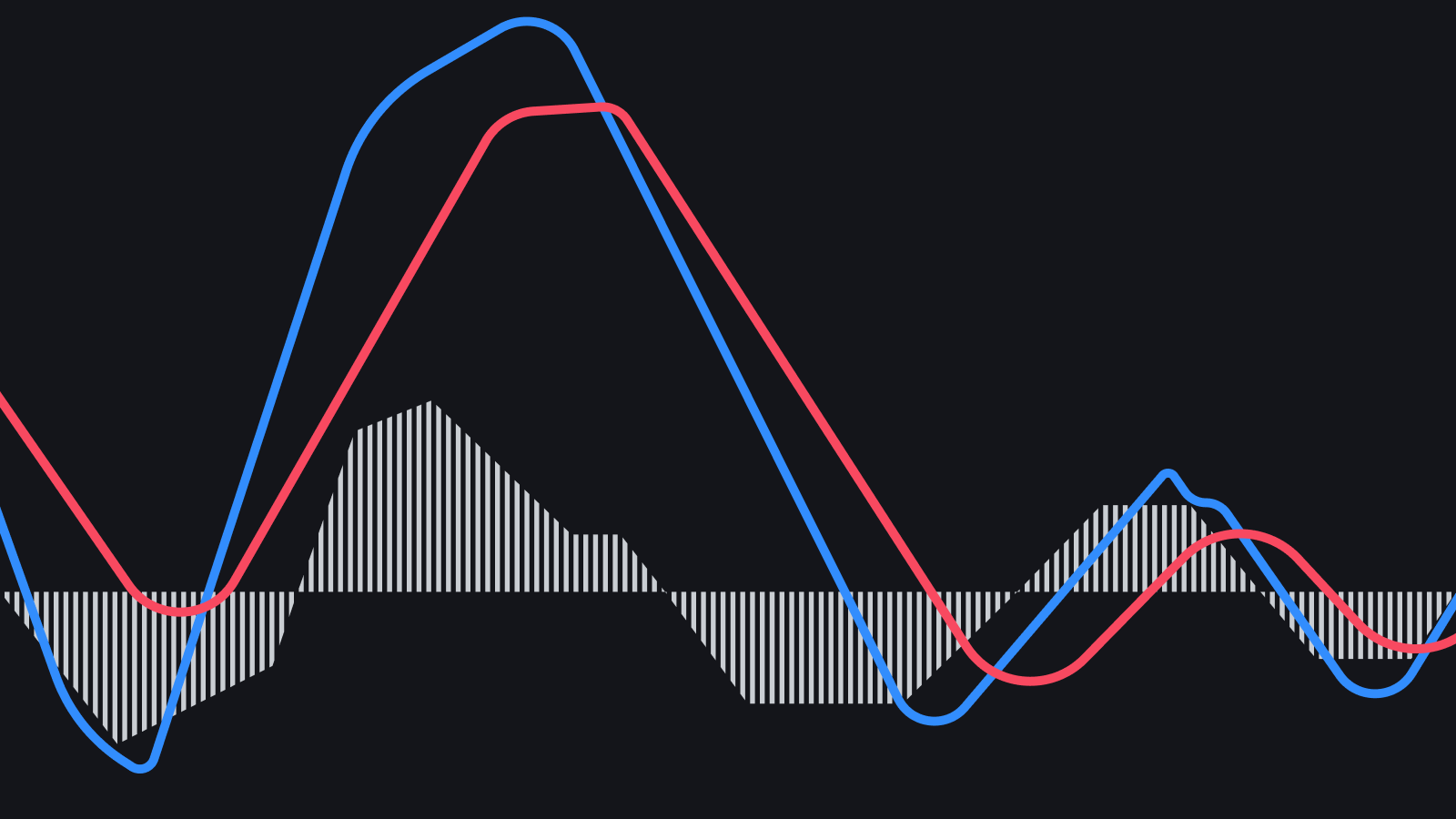

Để tôi nói cho bạn biết: Thực tế là thị trường đang trong một chu kỳ bất tận của xung lực và điều chỉnh.

-

Một chu kỳ đột phá và pullback.

-

Một chu kỳ im lặng và lớn tiếng

Tuy nhiên, bạn phải biết rằng sẽ có lúc thị trường có thể im lặng trong nhiều năm trong khi lại ồn ào trong vài tháng, đó là một mô hình biểu đồ không có hình thức “cố định”.

Vì vậy, tại sao tôi chia sẻ điều này? Bởi vì ATR có thể phát hiện chính xác các chu kỳ như vậy theo cách mà bạn thậm chí không cần nhìn vào biểu đồ giá!

Hãy để tôi chứng minh điều đó cho bạn:

Nếu bạn muốn tìm kiếm khả năng đảo chiều trên thị trường, bạn cần ghi nhớ hai điều sau:

-

Thị trường dao động mạnh càng lâu, cơ hội đảo chiều càng cao

-

Thị trường im lặng càng lâu, cơ hội đột phá càng cao

Hãy xem các biểu đồ và để tôi chỉ cho bạn ý nghĩa của chúng, phải không?

Thị trường biến động mạnh càng lâu, cơ hội đảo chiều càng cao

Một ví dụ điển hình về khái niệm này là trong XXXXXX ở khung thời gian hàng ngày:

Như bạn có thể thấy, bằng cách sử dụng ATR 60 kỳ trên khung thời gian hàng ngày, mức độ biến động đang tăng lên:

Nếu bạn thấy rằng các giá trị ATR của mình đang dốc cao hơn, nhiều khả năng thị trường sắp đảo chiều:

Vì vậy, tại sao 60-kỳ?

Bởi vì trong ví dụ này, chúng ta đang cố gắng đo lường sự biến động trong 3 tháng qua (có 20 ngày trong một tháng giao dịch) để đưa ra phân tích chứ không phải ý tưởng giao dịch.

Thị trường im lặng càng lâu, cơ hội đột phá càng cao

Khái niệm này tương tự như ví dụ trước, nhưng lần này, kết quả lại ngược lại:

Lưu ý cách ATR 60 kỳ im lặng trước khi nó bùng phát ! Vì vậy, đây là một phương pháp nhất quán để cố gắng xác định sự đảo chiều của thị trường vì ATR nhằm mục đích “đơn giản hóa” dữ liệu trên biểu đồ của bạn theo cách mà bạn sẽ không phải đoán già đoán non về nó.

Tôi vừa chỉ bạn cách phân tích biểu đồ và thực hiện các cuộc gọi nếu thị trường có khả năng bùng phát hoặc sụp đổ. Tuy nhiên, còn việc tham gia giao dịch thì sao? Rốt cuộc, đó là cách kiếm tiền, thông qua việc đặt các giao dịch thực tế chứ không phải phân tích, phải không? Vì vậy, hãy để tôi đặt mọi thứ mà bạn đã học được cho đến nay để bạn có thể thu được lợi nhuận từ chúng.

Chiến lược chỉ báo ATR đơn giản để vượt qua bong bóng và kiếm lợi nhuận từ các sự cố

Cuối cùng, khoảnh khắc mà bạn đang chờ đợi!

Tuy nhiên, mục tiêu của tôi cho phần này là sử dụng mọi thứ mà bạn đã học được cho đến nay trong hướng dẫn đào tạo này và kết hợp chúng theo cách mà chúng có thể được sử dụng thực tế khi tham gia và thoát giao dịch.

Vì vậy, chiến lược đơn giản này chỉ có hai quy tắc:

-

Nếu độ biến động thấp, hãy tìm cơ hội bứt phá.

-

Nếu độ biến động cao, hãy tìm cơ hội đảo chiều.

Tất nhiên, bạn có thể tự do thêm các công cụ và thiết lập giao dịch của mình nếu muốn (miễn là nó không vi phạm các quy tắc đó.)

Bây giờ hãy để tôi đưa cho bạn một vài ví dụ để điều này có ý nghĩa hơn:

Nếu độ biến động thấp, hãy tìm cơ hội bứt phá

Nếu bạn xem USDZAR trên khung thời gian hàng ngày:

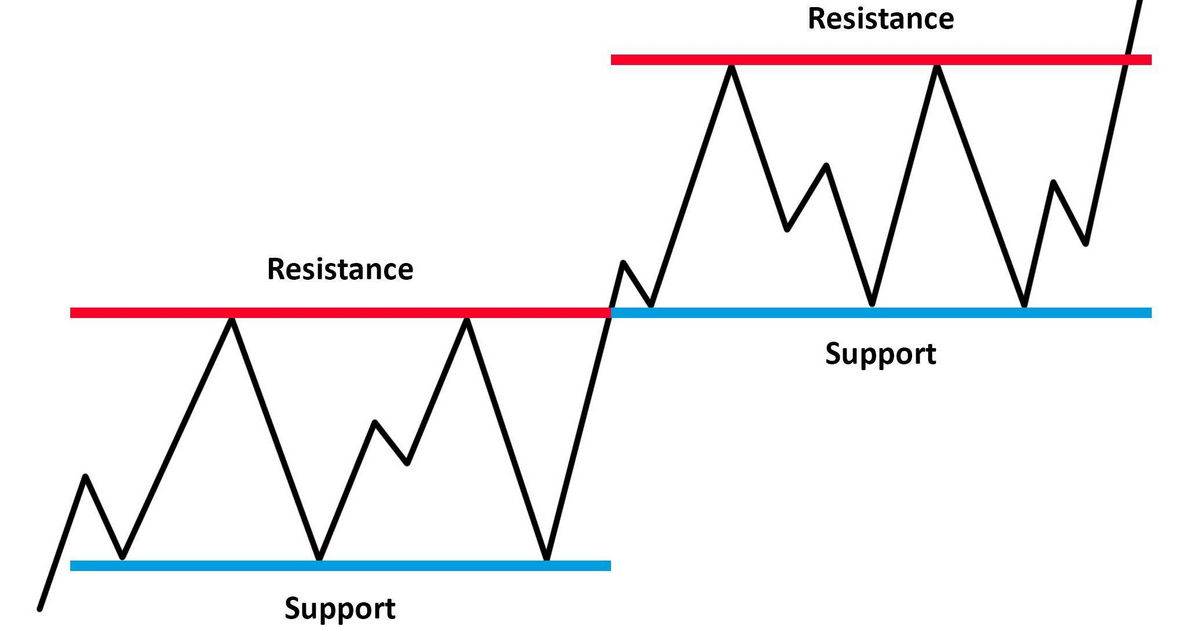

Bạn có thể thấy mức độ biến động liên tục giảm trên chỉ báo ATR. Đây là một dấu hiệu cho thấy thị trường đã sẵn sàng để trở nên ồn ào. Đồng thời, Chúng ta có thể thấy rằng thị trường đang ở trong một phạm vi, vì vậy chúng tôi có một tài liệu tham khảo tốt về vị trí các mục nhập của chúng tôi:

Khi giá phát triển, cuối cùng nó đã thoát ra khỏi vùng kháng cự, điều này mang lại cho chúng ta một điểm khởi đầu hợp lệ:

Làm thế nào để thoát lệnh ?

Hãy nhớ rằng, nếu nó vượt ra khỏi một phạm vi thì khả năng cao là nó có thể phát triển thành một xu hướng. Vì vậy, những gì chúng ta sẽ làm là sử dụng lệnh cắt lỗ theo sau bằng cách sử dụng ATR trong 20 kỳ, sau đó nhân nó với 4:

Nếu độ biến động cao, hãy tìm cơ hội đảo chiều

Như bạn có thể thấy trên khung thời gian hàng ngày của EURUSD:

Biến động tăng mạnh đến mức phá vỡ vùng kháng cự!

Đây là dấu hiệu cho thấy “dây chun” đang căng quá mức và sắp đảo ngược. Vì giá hiện đang ở vùng kháng cự, điều này cho chúng tôi tham khảo về nơi tham gia giao dịch của mình:

Bạn có thể đặt lệnh dừng bán dưới ngưỡng kháng cự khi giá đảo chiều hoặc đợi nến nhấn chìm giảm giá:

Vì vậy, cách đây một thời gian, chúng tôi đã sử dụng lệnh cắt lỗ dưới để chốt lời. Nhưng trong trường hợp này, tôi thực sự khuyên bạn nên có lợi nhuận mục tiêu cố định. Đó sẽ là nơi nào? Tất nhiên là mức thấp nhất gần nhất!

Cuối cùng, thị trường đã có thể đạt được nó:

Tôi đã cho bạn thấy rất nhiều giao dịch thắng ngày hôm nay. Nhưng trong giao dịch thực tế, sẽ có những giao dịch thua lỗ và những lúc bạn có thể không chắc liệu mức độ biến động cao hay thấp trên Chỉ báo ATR của mình !

Tuy nhiên, chiến lược này chỉ đơn giản là dựa trên nguyên tắc thị trường chuyển từ biến động mạnh sang im lặng và ngược lại:

Và thị trường im lặng càng lâu thì khả năng bứt phá càng cao và ngược lại.

Hãy tóm tắt nhanh những gì bạn đã học được ngày hôm nay.

Phần kết luận

-

ATR là một chỉ báo đo lường sự biến động trên thị trường

-

Tìm khoảng thời gian ATR tùy thuộc vào cách bạn muốn sử dụng chỉ báo và loại xu hướng mà bạn nhắm đến để nắm bắt

-

Bạn có thể phát hiện các đảo ngược xu hướng thị trường tiềm năng với ATR nếu biến động lớn hoặc im lặng trong một thời gian dài

Website: Đào Tạo Forex A Z - Hệ Thống Giao Dịch Chuyên Nghiệp (happyfxtrading.com)

Youtube: https://www.youtube.com/@hiennguyen.trading

Hỗ trợ phone/zalo : 0931 33 9586