Hướng dẫn đầy đủ về chỉ báo ngẫu nhiên

Để tôi hỏi bạn, bạn đã bao giờ nhìn vào biểu đồ và nhận thấy chỉ báo Stochastic (hay còn gọi là chỉ báo dao động Stochastic) bị mua quá mức. Vì vậy, bạn ngay lập tức bán khống vì bạn nghĩ rằng thị trường sắp đảo chiều.

Và đây là những gì xảy ra tiếp theo. Các quầy hàng trên thị trường, tạm dừng một lúc và sau đó nó bùng nổ cao hơn!

Hoàn toàn bất ngờ và bạn tự hỏi “Wtf vừa mới xảy ra à?”

Chà, bạn không đơn độc đâu.

Đó là lý do tại sao tôi viết hướng dẫn giao dịch chỉ báo Stochastic này để chỉ cho bạn mọi thứ bạn phải biết về Stochastic, cách sử dụng nó, cách KHÔNG sử dụng nó và lý do tại sao.

Đây là những gì bạn sẽ học:

-

Giải thích về chỉ báo ngẫu nhiên: Nó là gì và nó THỰC SỰ hoạt động như thế nào

-

2 sai lầm CHẾT NGƯỜI mà trader mắc phải khi sử dụng Stochastic và cách tránh

-

Cách sử dụng chỉ báo Stochastic và “dự đoán” điểm đảo chiều của thị trường

-

Cách sử dụng chỉ báo Stochastic và lọc các thiết lập giao dịch có xác suất cao

-

Cách sắp xếp thời gian tốt hơn cho các lệnh của bạn với chỉ báo Stochastic

-

Khi nào KHÔNG sử dụng chỉ báo Stochastic (gợi ý: nó đi ngược lại những gì mà các “chuyên gia” đang nói với bạn)

Giải thích về chỉ báo ngẫu nhiên: Nó là gì và nó THỰC SỰ hoạt động như thế nào

Thay vì tôi giải thích về bộ dao động Stochastic hoặc ý nghĩa của chỉ báo Stochastic, đây là những gì người sáng lập Stochastic nói:

“Chỉ số Stochastic đo lường động lượng của giá. Nếu bạn hình dung một tên lửa đang bay lên không trung – trước khi nó có thể quay xuống, nó phải giảm tốc độ. Động lượng luôn thay đổi hướng trước giá.” – George Lane

Nói cách khác: Stochastic là một chỉ báo đo lường động lượng trên thị trường. Và đối với các bạn đam mê toán học ngoài kia, đây là công thức Ngẫu nhiên để tính toán nó:

%K = (Đóng cửa hiện tại – Thấp nhất thấp nhất) / (Cao nhất cao nhất – Thấp nhất thấp nhất) * 100

%D = SMA 3 ngày của %K

Trong đó:

-

Thấp nhất Thấp = thấp nhất thấp nhất trong khoảng thời gian nhìn lại

-

Cao nhất cao = cao nhất cao nhất trong khoảng thời gian nhìn lại

-

%K được nhân với 100 để di chuyển dấu thập phân hai vị trí

Bạn đang bối rối? Vâng, tôi cũng vậy!

Đó là lý do tại sao hình ảnh dưới đây sẽ giải thích rõ hơn về công thức Stochastic (sử dụng Stochastic 8 kỳ)

Chuyển sang cài đặt chỉ báo Stochastic (hoặc cài đặt bộ dao động Stochastic)

Cài đặt chỉ báo ngẫu nhiên

Bây giờ chỉ là một cách nhanh chóng. Các cài đặt trên chỉ báo Stochastic của tôi là (20, 1, 1) và nó sẽ hiển thị một dòng thay vì 2 dòng truyền thống.

Đây là những gì tôi muốn nói:

Bây giờ không có gì kỳ diệu về nó và bạn không nên suy nghĩ quá nhiều về việc tìm các cài đặt bộ dao động ngẫu nhiên tốt nhất. Tôi sử dụng 20 kỳ vì có 20 ngày giao dịch trong một tháng và một dòng duy nhất cũng đủ để giải thích ý nghĩa của nó.

2 sai lầm CHẾT NGƯỜI mà các nhà giao dịch mắc phải khi sử dụng chỉ báo Stochastic - và cách bạn có thể tránh

Cái này quan trọng.

Nếu bạn có thể tránh được những sai lầm này, thì bạn sẽ tiết kiệm cho mình hàng trăm, nếu không muốn nói là hàng ngàn đô la trong thời gian dài.

Họ đang:

-

Đi dài chỉ vì thị trường bán quá mức

-

Nghĩ rằng thị trường sẽ đảo chiều vì bạn phát hiện ra sự phân kỳ

Tôi sẽ giải thích:

1. Bạn mua chỉ vì thị trường bán quá mức

Nhớ lại:

Stochastic là một chỉ báo đo lường động lượng trên thị trường. Vì vậy, khi nó ở mức quá mua (trên 80), điều đó có nghĩa là thị trường có đà tăng mạnh. Và điều cuối cùng bạn muốn làm là bán khống “một cách mù quáng” chỉ vì Stochastic bị mua quá mức.

Đây là lý do tại sao:

Như bạn có thể thấy, nếu bạn bán khống chỉ vì thị trường mua quá mức, đó sẽ là một trải nghiệm đau đớn. Bởi vì thị trường có thể duy trì tình trạng mua quá mức/bán quá mức trong một thời gian dài – lâu hơn nhiều so với khả năng chịu đựng của tài khoản của bạn.

Tiếp theo, hãy chuyển sang sai lầm chết người thứ 2 của các nhà giao dịch

2. Bạn nghĩ thị trường sẽ đảo chiều vì có sự phân kỳ

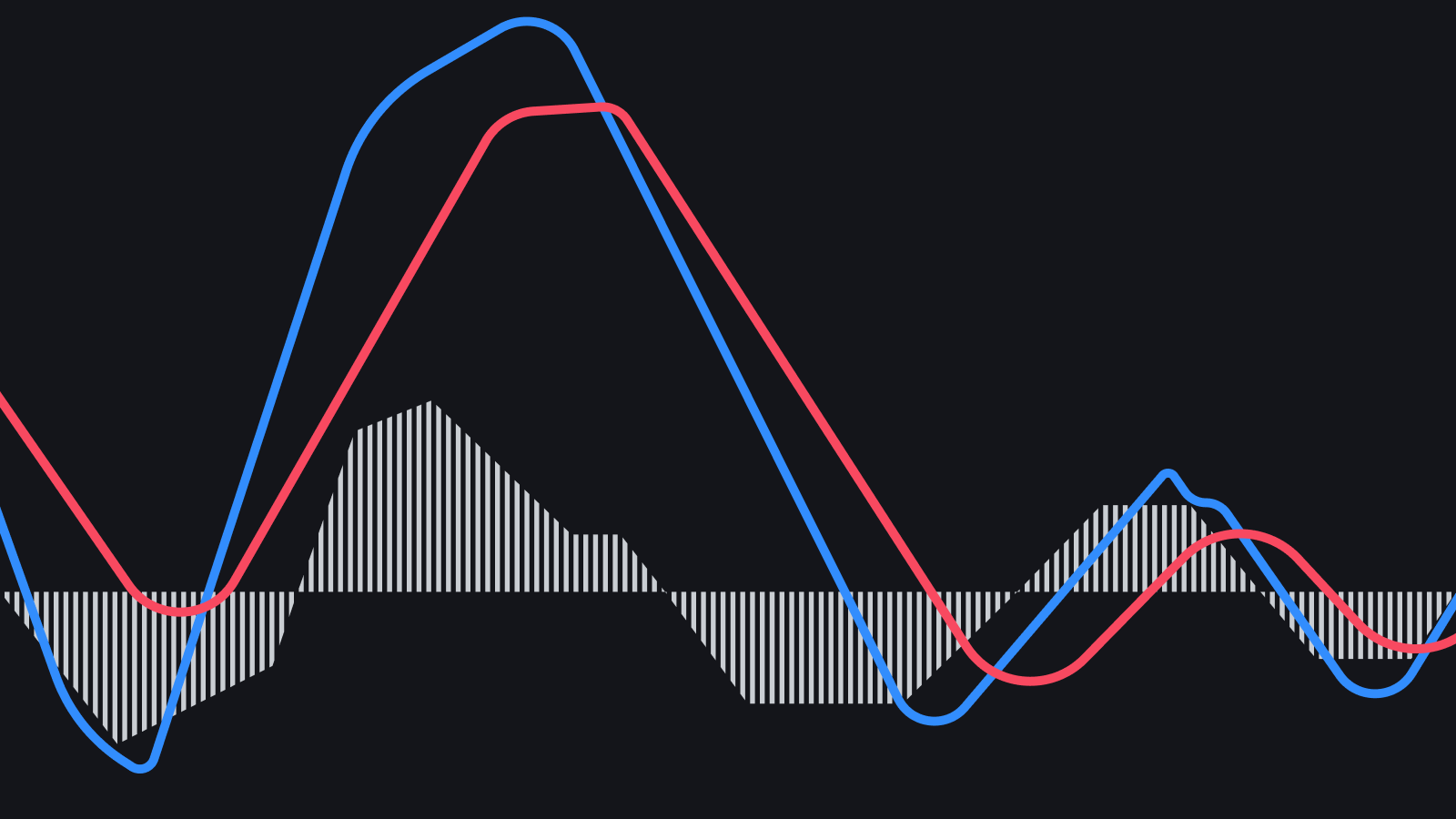

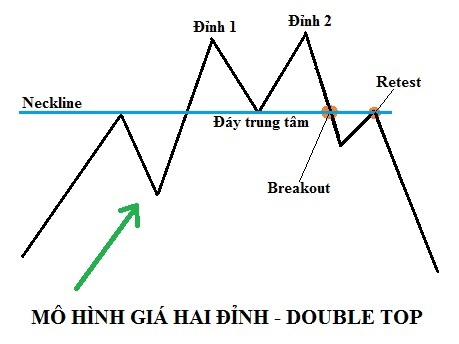

Sự phân kỳ xảy ra khi giá tạo đỉnh cao hơn nhưng chỉ báo hiển thị đỉnh thấp hơn — có nghĩa là 2 tín hiệu phân kỳ với nhau.

Hiện nay: Theo các sách hướng dẫn, khóa học giao dịch, v.v., họ sẽ cho bạn biết rằng khi bạn phát hiện ra sự phân kỳ, điều đó có nghĩa là một sự đảo chiều sắp xảy ra. Nhưng điều đó không thể xa hơn sự thật.

Đây là một ví dụ:

Như bạn có thể thấy, có sự phân kỳ nhưng thị trường không đảo chiều. Trên thực tế, nó tiếp tục đi xuống trong một thời gian khá dài.

Bây giờ tại thời điểm này, bạn đã học được 2 sai lầm lớn nhất mà các nhà giao dịch mắc phải khi sử dụng Stochastic và cách tránh nó.

Bây giờ có lẽ bạn đang tự hỏi: “Vậy, cách chính xác để sử dụng chỉ báo Stochastic là gì?”

Vâng, đó là những gì tôi sẽ chia sẻ trong phần tiếp theo.

Cách sử dụng chỉ báo Stochastic và “dự đoán” điểm đảo chiều của thị trường

Nếu bây giờ bạn vẫn chưa nhận ra lý do khiến các nhà giao dịch thất bại với Stochastic là vì bạn không sử dụng nó trong bối cảnh thị trường.

Có lẽ bạn đang nghĩ: "Nó có nghĩa là gì?"

Đơn giản. Giao dịch theo xu hướng — và không chống lại nó.

Nếu bạn nhìn vào các ví dụ trước đó, hầu hết các lỗi phổ biến có thể tránh được nếu bạn không giao dịch ngược xu hướng.

Sau đó, hãy xem cách bạn có thể áp dụng nguyên tắc này và sử dụng Stochastic để “dự đoán” các bước ngoặt của thị trường.

Đây là cách sử dụng chỉ báo ngẫu nhiên:

-

Nếu giá cao hơn đường trung bình động 200 kỳ (MA), thì hãy tìm kiếm các thiết lập mua khi Stochastic bị bán quá mức

-

Nếu giá nằm dưới đường trung bình động 200 kỳ (MA), thì hãy tìm kiếm các thiết lập bán khi Stochastic bị mua quá mức

Đây là một ví dụ:

Điều này không có nghĩa là bạn “mù quáng” bán khống khi Stochastic bị mua quá mức. Nhưng nó có thể giúp bạn dự đoán nơi pullback có thể kết thúc, vì vậy bạn có thể xác định thời điểm tốt hơn để vào lệnh và giao dịch theo xu hướng.

Bạn có thể thấy một tinh chỉnh đơn giản tạo nên sự khác biệt LỚN như thế nào không?

Cách sử dụng chỉ báo Stochastic và lọc các thiết lập giao dịch có xác suất cao

Tôi không các bạn thì như thế nào. Nhưng bất cứ khi nào tôi thực hiện một giao dịch, tôi muốn biết mình đang ở đâu trong “bức tranh lớn”.

Tại sao? Bởi vì nếu bạn muốn tìm các giao dịch có xác suất cao, thì bạn muốn giao dịch với xu hướng khung thời gian cao hơn — chứ không phải chống lại xu hướng đó.

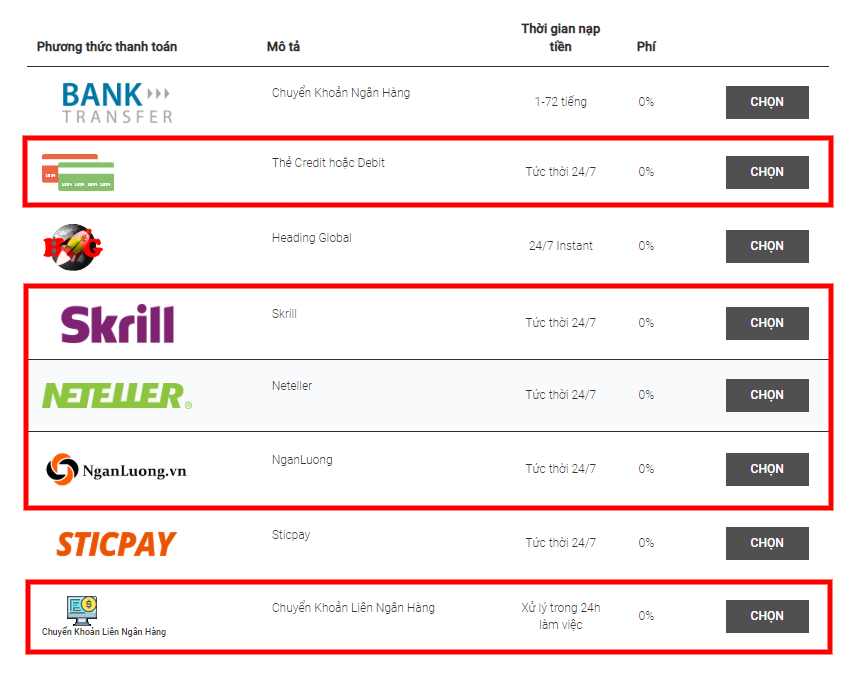

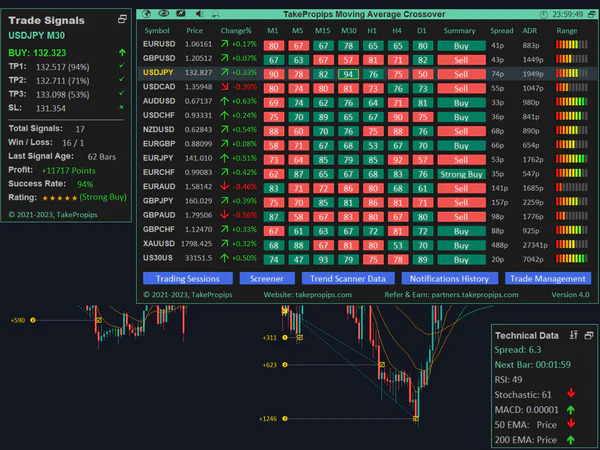

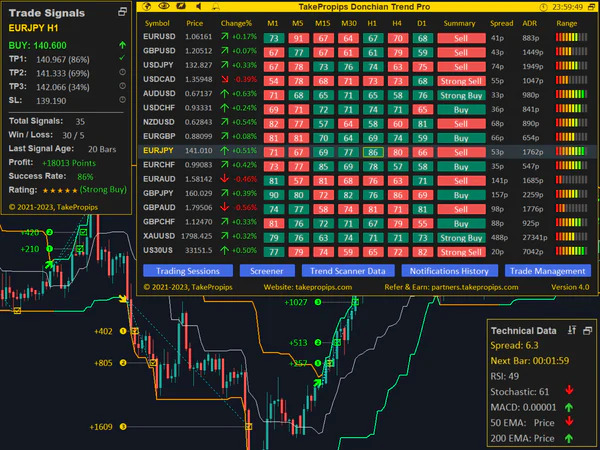

Vậy bạn sẽ làm sao? Chà, bạn có thể sử dụng chỉ báo Stochastic để lọc các giao dịch của mình.

Đây là cách sử dụng bộ dao động Stochastic theo cách đó. Giả sử bạn muốn mua trong khung thời gian 1 giờ. Nhưng trước khi làm như vậy, hãy kiểm tra khung thời gian hàng ngày và xem bạn đang ở đâu trong “bức tranh lớn”. Bạn muốn đảm bảo rằng khung thời gian hàng ngày không nằm trong xu hướng giảm khi Stochastic mua quá mức. Bởi vì đó là nơi thị trường có khả năng đi xuống thấp hơn - và bạn không muốn mua lâu.

Một ví dụ: Hầu hết các bạn có thể muốn mua dựa trên biểu đồ bên dưới

Nhưng mà, nếu bạn nhìn vào khung thời gian cao hơn, bạn sẽ nhận ra điều gì đó không đúng. Khung thời gian cao hơn đang trong xu hướng giảm và Stochastic đang ở mức quá mua. Vì vậy, rất có thể, thị trường có khả năng tiếp tục giao dịch thấp hơn và bạn không muốn mua lâu.

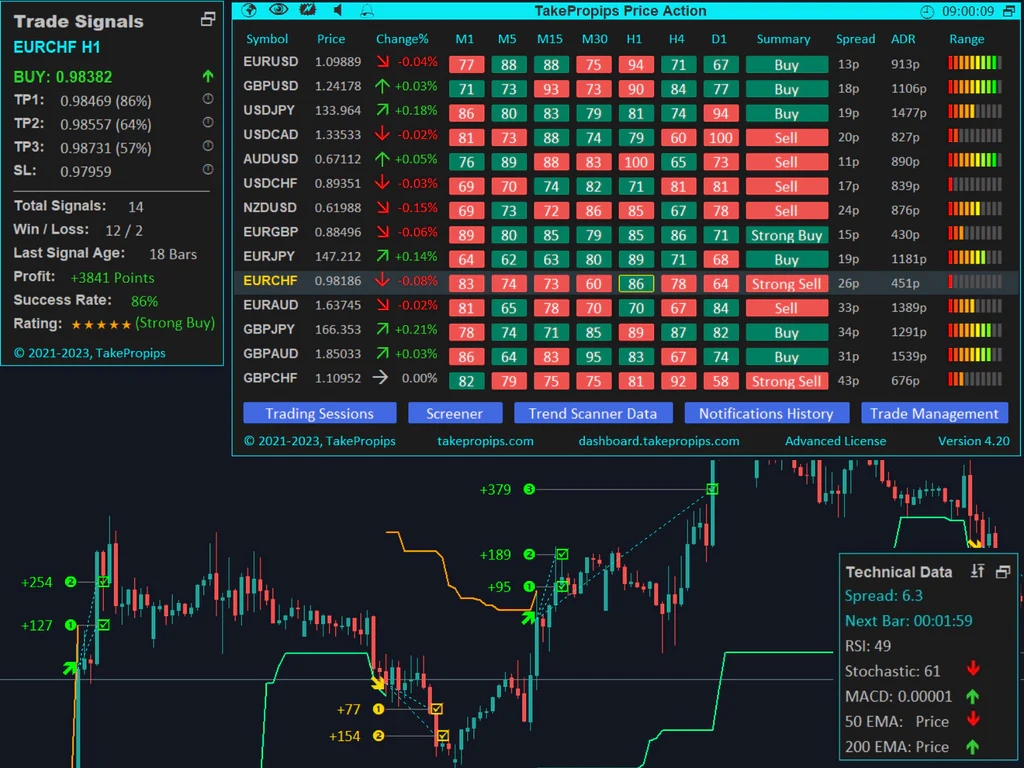

Đây là những gì bạn nên làm thay thế:

Nếu khung thời gian Hàng ngày đang trong xu hướng giảm với mua quá mức ngẫu nhiên, bạn sẽ tìm kiếm thiết lập giao dịch trên khung thời gian thấp hơn - để bán. Trình kích hoạt mục nhập của bạn có thể là một phân tích giảm giá từ Hỗ trợ trên khung thời gian 1 giờ.

Tôi sẽ giải thích:

USD/CHF trên khung thời gian hàng ngày với mức mua quá mức của Stochastic:

USD/CHF trên khung thời gian 1 giờ bị phá vỡ khỏi mức hỗ trợ:

Cách sử dụng chỉ báo Stochastic để xác định thời điểm vào lệnh của bạn tốt hơn

Giờ đây, không giống như biểu đồ hoặc mô hình nến mà mục nhập có thể mang tính chủ quan, chỉ báo Stochastic không gây ra vấn đề đó cho bạn. Đó là bởi vì không có quyền quyết định đối với mục nhập. Hoặc là CÓ bạn tham gia, hoặc KHÔNG bạn đứng ngoài. Vì vậy, nếu bạn là kiểu nhà giao dịch luôn không chắc mình có nên bóp cò hay không, thì kỹ thuật vào lệnh này là dành cho bạn.

Dưới đây là cách sử dụng bộ dao động Stochastic để xác định thời điểm vào lệnh của bạn tốt hơn…

-

Nếu bạn có xu hướng mua, thì hãy mua khi đường Stochastic vượt trên 20

-

Nếu bạn có xu hướng bán khống, thì hãy bán khống khi đường Stochastic cắt xuống dưới 80

Đây là một ví dụ:

Bây giờ, điều này có nghĩa là gì?

Nhớ lại: Chỉ báo Stochastic đo động lượng.

Vì vậy, khi bạn thấy Stochastic vượt qua mức 20, điều đó cho bạn biết động lượng tăng giá đang tăng (và ngược lại).

Và một điều quan trọng: Đừng nhầm lẫn đây là một chiến lược giao dịch bởi vì nó không phải vậy. Thay vào đó, nó là một yếu tố kích hoạt mục nhập để đưa bạn vào giao dịch. Một sự khác biệt lớn.

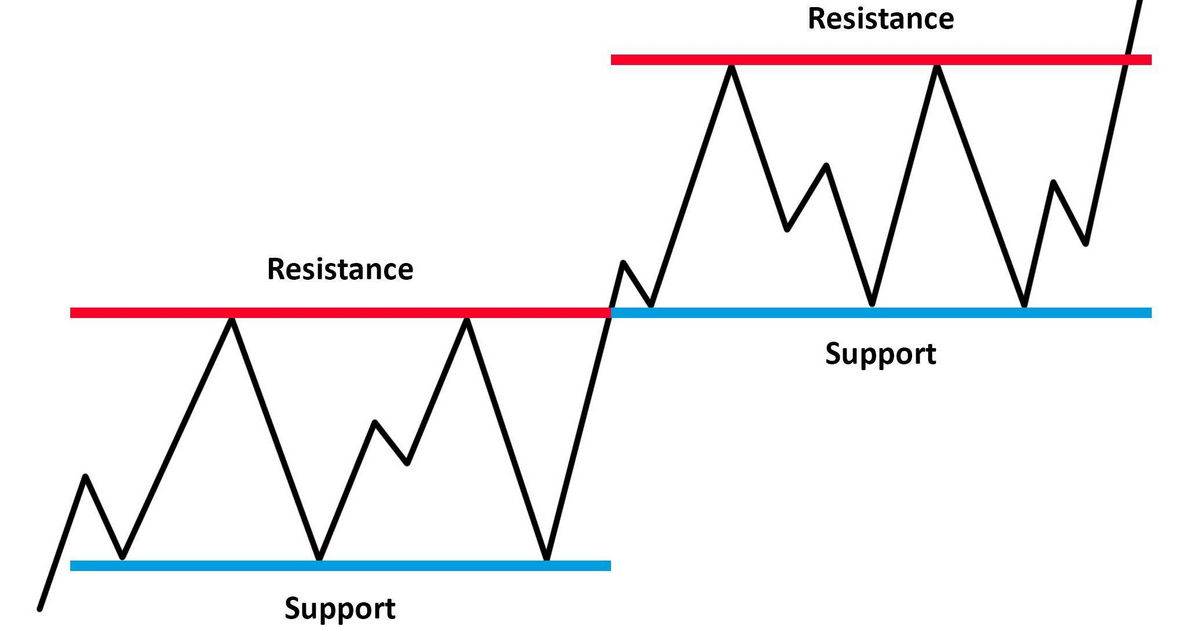

Tại sao bạn không cần sử dụng chỉ báo Stochastic trong thị trường đi ngang

Hiện nay, hiếu bạn tìm kiếm trên internet, sách, khóa học, v.v., họ sẽ cho bạn biết thời điểm tốt nhất để sử dụng chỉ báo Stochastic là trong một thị trường đi ngang.

Tại sao? Bởi vì bạn có thể đợi giá vượt mua trước khi bán khống (và ngược lại)

Một ví dụ:

Và nhìn bề ngoài, có vẻ như chỉ báo Stochastic có thể xác định đỉnh/đáy của một phạm vi với độ chính xác cao.

Nhưng bạn có THỰC SỰ cần một chỉ báo ngẫu nhiên để làm như vậy không? Câu trả lời là không.

Vì tất cả những gì bạn cần làm là: Mua hỗ trợ, Kháng cự ngắn và Voila! Bạn nhận được kết quả tương tự.

Đây là những gì tôi muốn nói:

Các câu hỏi thường gặp

#1: Làm cách nào tôi có thể sử dụng Chỉ báo Stochastic để cho tôi biết liệu thị trường có nằm trong một phạm vi không?

Bạn không cần sử dụng Chỉ báo ngẫu nhiên để cho bạn biết thị trường có nằm trong một phạm vi hay không. Bởi vì nếu bạn thấy rằng giá tiếp tục kiểm tra lại mức cao hoặc mức thấp nhiều lần, thì thị trường đang ở trong một phạm vi.

Ngoài ra, khi thị trường ở trong một phạm vi, bạn sẽ quan sát thấy rằng Chỉ báo ngẫu nhiên có xu hướng đảo ngược gần khu vực 70 và khu vực 30. Ví dụ: nếu thị trường đang ở trong một phạm vi, nó có xu hướng tìm hỗ trợ khi giá trị Stochastic ở mức 30 và có xu hướng tìm kháng cự khi giá trị Stochastic ở mức 70.

#2: Có cách nào tốt để kết hợp Chỉ báo Stochastic với các chỉ báo khác không?

Vâng nó có thể. Chỉ báo ngẫu nhiên rất hữu ích để xác định vùng giá trị trên biểu đồ của bạn và dùng làm công cụ kích hoạt mục nhập.

Cách đầu tiên để thực hiện là kết hợp Stochastic với đường trung bình động:

-

Sử dụng đường trung bình động để xác định xu hướng

-

Sử dụng Stochastic để xác định vùng giá trị trong xu hướng

-

Sau đó, sử dụng các mẫu hình nến để phục vụ như một trình kích hoạt mục nhập

Ngoài ra, bạn có thể:

-

Sử dụng đường trung bình động làm bộ lọc xu hướng

-

Sử dụng hỗ trợ và kháng cự như một vùng giá trị

-

Sau đó, sử dụng Chỉ báo ngẫu nhiên làm trình kích hoạt mục nhập của bạn

Trong trường hợp này, Stochastic hoạt động như một công cụ kích hoạt mục nhập. Vì vậy, nếu thị trường đang trong xu hướng giảm và giá đang ở mức kháng cự, bạn có thể tìm cách bán khi Stochastic cắt xuống dưới 70.

Phần kết luận

Vì vậy, đây là những gì bạn đã học được ngày hôm nay:

Stochastic là một chỉ báo đo động lượng

-

Đừng bán khống chỉ vì Stochastic bị mua quá mức vì nó có thể duy trì tình trạng mua quá mức trong một thời gian dài

-

Phát hiện ra sự phân kỳ không có nghĩa là thị trường sẽ đảo chiều. Nó thất bại thường xuyên hơn là không trong một thị trường có xu hướng

-

Trong một xu hướng giảm, mức mua quá mức trên Stochastic có thể giúp bạn xác định thời điểm pullback có thể kết thúc (và ngược lại trong một xu hướng tăng)

-

Stochastic có thể đóng vai trò là yếu tố kích hoạt mục nhập để mua khi nó tăng trên 20 (và bán khi nó vượt qua dưới 80)

Website: Đào Tạo Forex A Z - Hệ Thống Giao Dịch Chuyên Nghiệp (happyfxtrading.com)

Youtube: https://www.youtube.com/@hiennguyen.trading

Hỗ trợ phone/zalo : 0931 33 9586